让建站和SEO变得简单

让不懂建站的用户快速建站,让会建站的提高建站效率!

自5月新政出台天元证券,券商正成为刊行科技改进债券的活跃力量。

近日,中金公司公告称,获取证监会批复,向专科投资者公设立行面值总数不特出100亿元科技改进公司债券。这是中金公司年内第二次获批刊行科创债。就在同日,金融街证券见效刊行首单科技改进次级债券,刊行限制期限3年,票面利率2.39%,全场认购倍数为2.44倍。

箝制当今,已有6家上市券商公告获批刊行科创债额度共计1148亿元,有43家券商已刊行598.7亿元科创债。举座看,呈现头部券商限制高、中短期品种居多、票面利率较低等特征。

年内券商已刊行598.7亿元科创债

科创借主要包括在证券来往所刊行的“科技改进公司债券”和在银行间商场刊行的“科技改进债券”两类,前者由证监会监管,后者由央行监管。本年5月初,央行与证监会发布新策略,维持贸易银行、证券公司、金融钞票投资公司等金融机构刊行科技改进债券,随后多家券商赶快反映。

据券商中国记者统计,5月以来,有6家上市券商公告称,已获监管批准,可在两年内分期刊行共计1148亿元科创债。其中,5家券商获取证监会批复,共计刊行限制不特出590亿元;5家券商获取央行批复,共计刊行限制不特出558亿元。

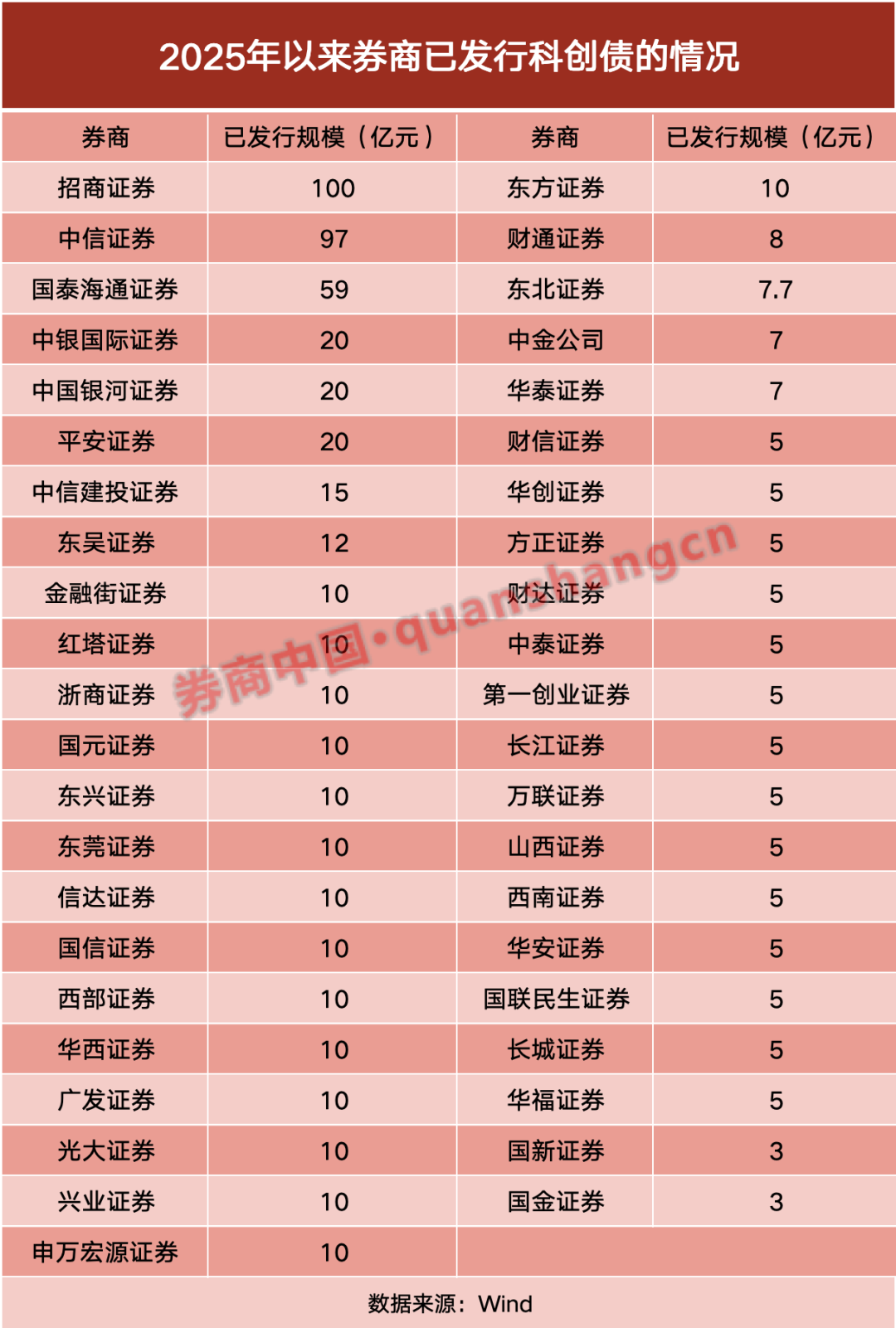

以上额度均为注册额度,尚未全齐使用,因此这仅仅券商积极反映科创债新政的一隅。据Wind 统计,箝制10月19日,券商年内累计已刊行58只科技改进公司债券,共计刊行限制达到598.7亿元。

科创债刊行呈现三大脾性

阐发券商中国记者统计和不雅察,券商科创债刊行的举座情况呈现三大脾性。

起首是刊行主体无为多元,不外从限制看,仍然是大型券商最初。58只科创债由43家券商刊行,遮蔽不同体量的公司。其中招商证券以100亿元刊行限制居首,居于后来的离别是中信证券(97亿元)、国泰海通证券(59亿元);中国星河、中银国外、祥瑞证券次之,刊行限制均为20亿元。余下大量券商刊行限制在5亿元或10亿元傍边。

其次是期限结构生动,以中短期为主。当今券商已发科创债期限结构涵盖1年、2年、3年、5年及10年期,还有券商刊行1年期以内短期债券,如光大证券为0.49年期。但举座看,3年期品种占比最高,占比近五成。仅有中信建投、国泰海通、中信证券刊行了5年期的科创债品种,国泰海通还刊行了一只10年期科创债。

此外,从刊行利率看,券商已发科创债的票面利率介于1.64%—2.29%,主要聚会于1.7%—2.0%区间。举例,招商证券多只债券利率为1.75%,中信证券部分债券利率低至1.69%。与年内券商刊行的平淡公司债1.88%的平均票面利率比较,科创债的利率处于低位。较低的融资资本色现了商场对高信用品级券商科创债的招供,也与策略维持下的流动性充裕环境相干。

券商刊行科创债,召募资金主要用于维持科技改进范围业务。从多家券商浮现的情况来看,所发科创债获取了贸易银行、证券公司、基金公司等债券商场主流投资机构奋勇参与认购,部分券商的科创债票面利率创下同时刊行的最低水平,认购倍数特出7倍。

值得一提的是,跟着9月下旬第二批科创债ETF集体上市,部分券商科创债获取增量资金兴趣。据华西证券统计,10月13日—19日这一周,券商板块在9月刊行的一些新券获取科创债ETF增抓,如25招证K1、25中银K1、25浙商K1等,增抓特出3.5亿元。

排版:罗晓霞

校对:许欣天元证券

天元证券_行情查询入口与盘中信息说明提示:本文来自互联网,不代表本网站观点。